8 consigli operativi per il Commercialista per fare consulenza sul Mediocredito Centrale

Nella materia della consulenza di tipo finanziario, con particolare riferimento a quella nicchia della finanza aziendale che sono i finanziamenti d’azienda, la consulenza del professionista è di tipo pratico. L’imprenditore cliente non si accontenta di un parere verbale, spesso estrapolato da letture di giornali o riviste, per quanto strumenti specialistici. La ragione è che lo scopo della consulenza è sovente portare all’imprenditore un risultato tangibile, non di rado legato a calcoli finanziari. I calcoli si effettuano a mano, o con una calcolatrice, o – più professionalmente – con un foglio di lavoro elettronico. Parlando di numeri, e in particolare di euro, l’imprenditore richiede risposte precise, e non evasive. Soprattutto nell’epoca del COVID 19, la grave crisi che sta affrontando il nostro Paese, sotto il piano economico, comporterà una tensione finanziaria anche sui bilanci delle imprese. Di qui, occorre che il libero professionista si doti di strumenti operativi. Prendiamo ad esempio la nuova normativa del Mediocredito Centrale e gli importanti vantaggi per le imprese clienti di uno studio. Numerosi articoli sono disponibili in rete e sulle riviste specializzate. Sono sufficienti a fare una consulenza qualificata? Assolutamente no; vediamo perché, suggerendo gli otto passaggi operativi necessari per essere pronti alla consulenza operativa sul Mediocredito Centrale.

Consiglio operativo 1 – Dotarsi di un modello teorico (su carta)

Appare banale, ma il primo passaggio è aver compreso la teoria sottostante il modello. Troppi consulenti infatti ritengono di limitarsi a caricare i dati sulle celle di un sito pubblico, e a comunicare il risultato al proprio cliente. Quale potrà essere il giudizio dell’imprenditore su tale consulenza? Ovviamente, mediocre. La ragione è che non si sarà mai in grado né di spiegare il risultato ottenuto, né, soprattutto, di anticiparlo, in termini di analisi what if. Questo, è quello che chiede il cliente imprenditore da uno specialista professionista, prima di prendere decisioni aziendali.

Si veda la figura 1.

Figura 1 – comprensione della teoria

Il primo passaggio è quindi dotarsi di un modello teorico di comprensione del rating usato.

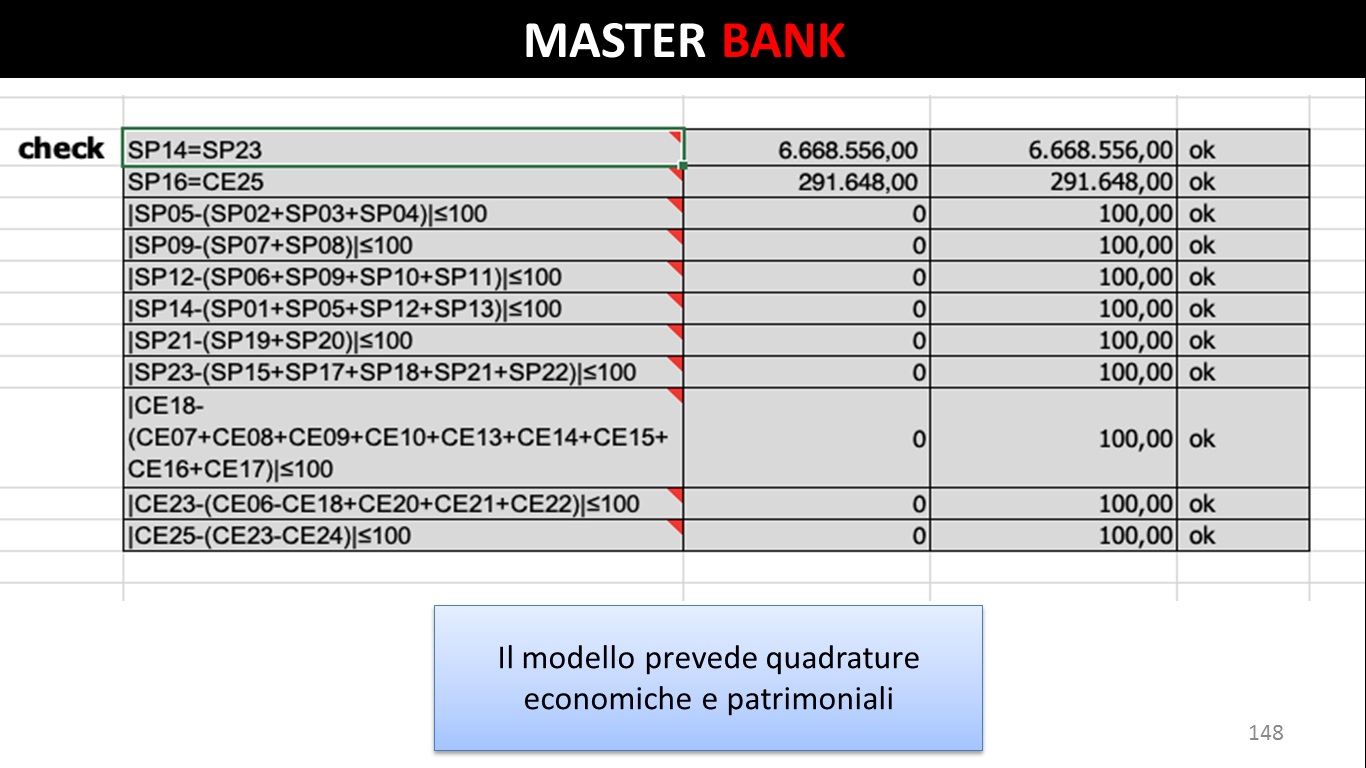

Consiglio operativo 2 – Creare un modello di caricamento dati di bilancio

Il secondo passaggio consigliato è dotarsi di un modello in grado di passare dal piano teorico al piano pratico. Come ovvio, il modello del Mediocredito Centrale opera su bilanci delle aziende. Certo, possiamo anche caricare a mano i dati, facendo calcoli con una calcolatrice. Quale che sia il risultato, in termini di tempo e di certezza di non commettere errori, lo lascio al vostro prudente apprezzamento. Un consulente che voglia fare consulenza pratica professionale si sarà dotato invece di un modello di caricamento dei dati di bilancio su fogli di lavoro elettronici, al fine di avere risultati di quadratura automatica e velocità di lavoro.

Si veda ad esempio la figura numero 2.

Figura 2 – Il problema del caricamento dei dati

Come si vede, un professionista si dota di quadrature automatiche dei dati, per facilitare il caricamento.

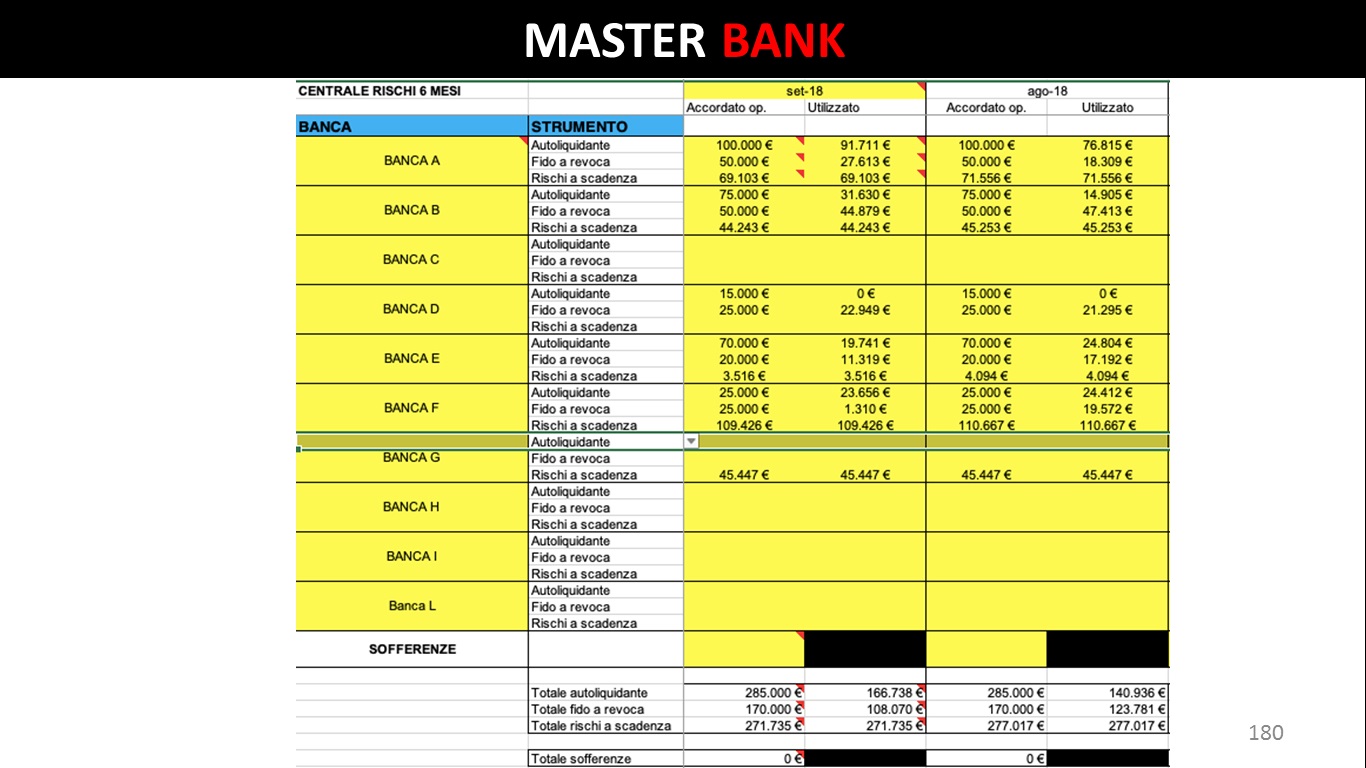

Consiglio operativo 3 – Creare un modello di caricamento dati centrale rischi

Se il consiglio precedente può fare risparmiare tempo e soprattutto garantire la corretta imputazione dei dati, diventa assolutamente essenziale dotarsi di un modello automatico di lettura della Centrale dei Rischi, su foglio elettronico. Infatti, dopo aver studiato la teoria, si capirà che non è affatto semplice interpretare la logica del legislatore e del burocrate, in merito ad esempio alla interpretazione dei concetti di accordato, utilizzato, e via discorrendo.

Si veda la seguente figura 3, ad esempio.

Figura 3 – Esempio di caricamento di dati Centrale dei Rischi

Non è affatto banale disporre di uno strumento di quadratura automatica della Centrale dei rischi, che interpreti le direttive delle istruzioni operative e le trasformi in uno strumento operativo. Questo è il consiglio operativo che vi lascio, poiché vi semplificherà, di molto, la vita professionale.

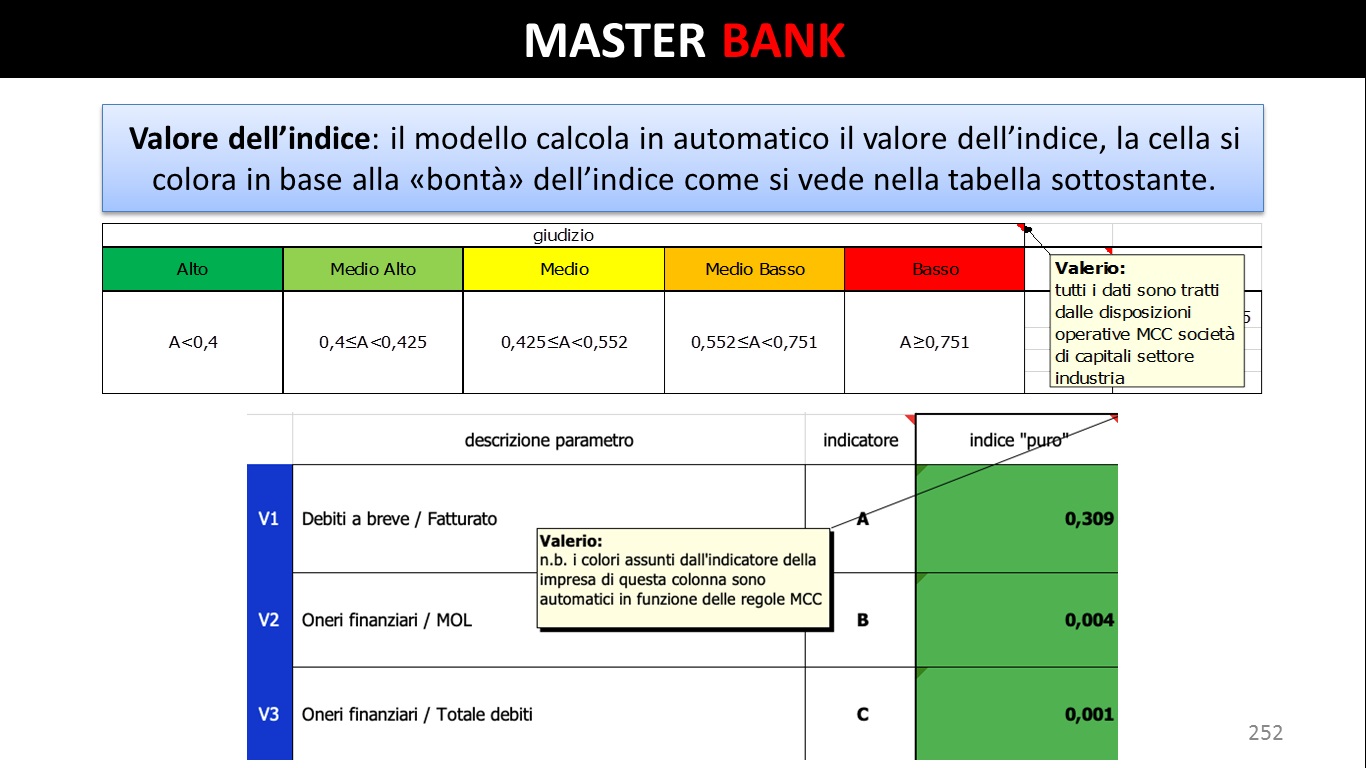

Consiglio operativo 4 – Dotarsi di un modello di scoring economico

Un conto è inserire meccanicamente dei dati su un sito pubblico, senza possibilità di capire le origini dei risultati dell’analisi, poiché il motore non è aperto; un altro dotare il proprio studio del medesimo motore, con il quale giocare, facendo simulazioni professionali a beneficio dei vostri clienti. Se volete fare consulenza professionale sul Mediocredito Centrale, dovete dotarvi di un modello di scoring come quello della seguente figura 4.

Figura 4 – il modello di scoring andamentale

Come di vede, il consulente professionale si dota di propri algoritmi che, seguendo le direttive del nuovo Mediocredito Centrale, sono in grado, dai dati imputati, di trasformare immediatamente le variabili in indici, che saranno oggetto di ulteriori elaborazioni. Tale approccio consente a un consulente di “dialogare” con il sistema pubblico, cioè di sapere rispondere alle domande dell’imprenditore, poiché diventano trasparenti e motivate le risposte. Tale consiglio operativo consente infatti di passare dalla conoscenza teorica dello strumento di legge alla conoscenza pratica e operativa, cioè dal piano giuridico al piano della consulenza finanziaria.

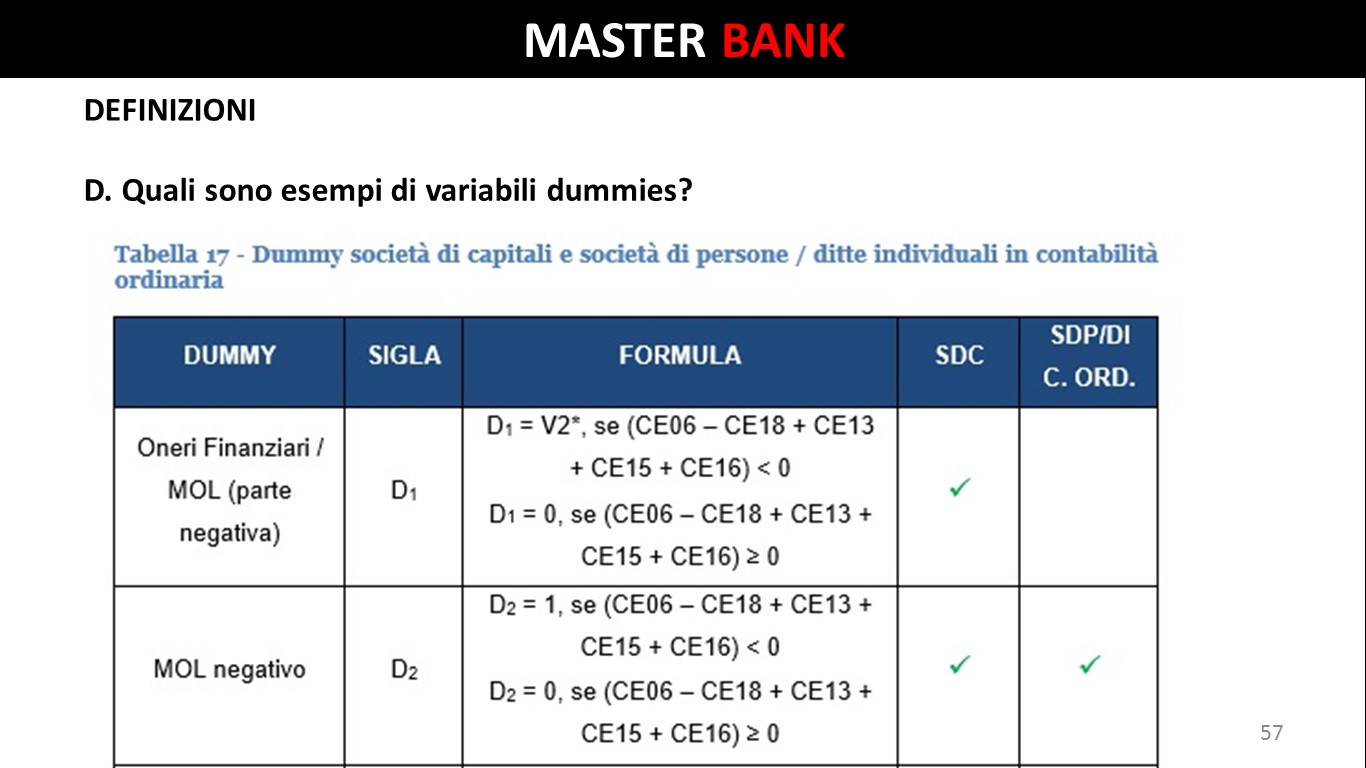

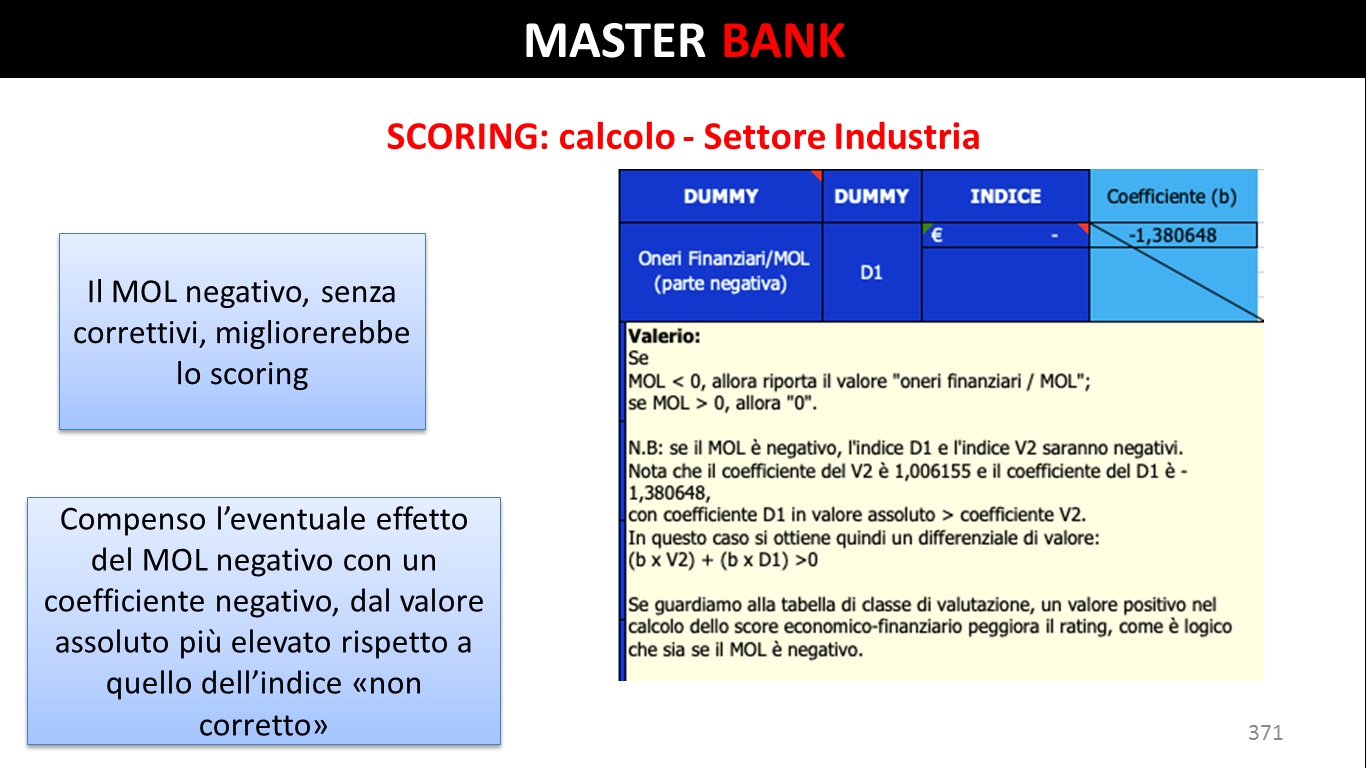

Consiglio operativo 5 – Correggere le variabili

Nei bilanci delle proprie imprese, possono capitare casi non coerenti con il modello teorico di riferimento. Uno dei tanti casi operativi che possono succedere è quello, per esempio, di un MOL (margine operativo lordo) negativo. Il consiglio operativo è, dopo aver studiato le istruzioni operative, quello di dotarsi di un foglio di lavoro che corregga automaticamente i risultati.

Si veda la figura numero 5.

Figura 5 – esempio di correzione di risultato

Come si nota, dotarsi di un proprio foglio di lavoro che effettui automaticamente le correzioni consente al consulente di lavorare su qualsiasi caso aziendale, sapendo cosa succederà qualora il caso reale sia difforme dal risultato “normale” atteso dal modello di riferimento. La realtà vuole infatti che il margine operativo lordo sia positivo. Eppure, in caso di COVID 19, ritenete forse che sia impossibile un risultato aziendale difforme da quanto siamo abituati a studiare sui libri di testo?

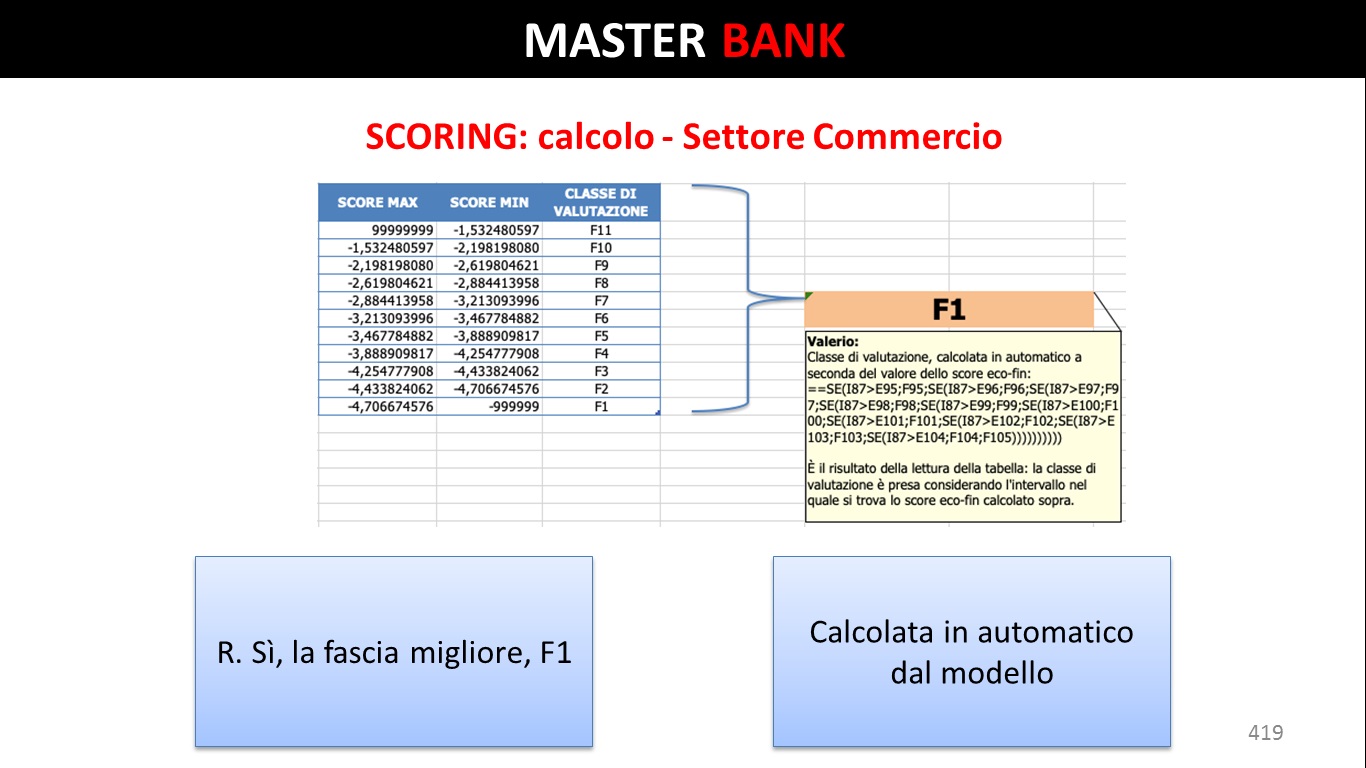

Consiglio operativo 6 – Crearsi una tabella di scoring

Il consiglio successivo è quello di crearsi una propria tabella di scoring, diversa per settore e forma aziendale, seguendo le istruzioni operative pubblicate dal Ministero competente. Tale tabella consente automaticamente di esprimere un giudizio, dando al consulente la capacità di prevedere i risultati del modello pubblico, agendo sulle variabili aziendali e facendo così consulenza previsionale, ex ante.

Si veda la figura 6.

Figura 6 – dotarsi di una tabella di scoring

Come si vede, questa impresa, del settore commercio, viene valutata nella fascia migliore. La grande differenza rispetto al modello chiuso disponibile sui siti pubblici è che, così facendo, vi sarete dotati di uno straordinario modello di simulazione, potendo, ad esempio, lavorare in termini di business plan e bilanci previsionale, infrannuali, predittivi.

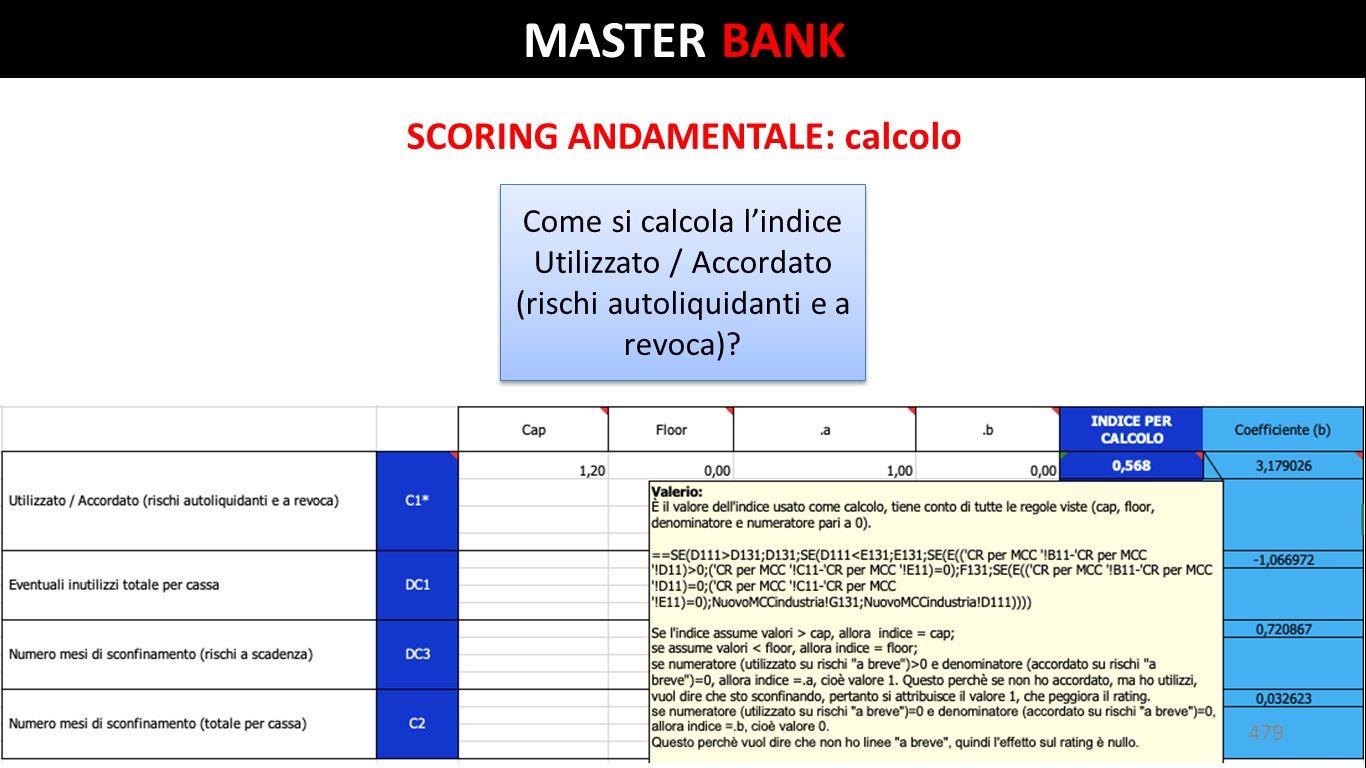

Consiglio operativo 7 – Creare correzioni alla centrale rischi

Anche i dati grezzi, inseriti dalla Centrale dei Rischi, sono rivisti dal modello Mediocredito Centrale. Il consiglio operativo, ora, è inserire le formule di correzione, pubblicate dal Ministero di Riferimento, nel nostro modello professionale. Così facendo, disporremo di uno straordinario strumento di comprensione delle logiche di valutazione dell’altra parte del modello di rating, legato non agli indicatori di bilancio, ma alla Centrale dei Rischi.

Si veda la figura numero 7.

Figura 7 – esempio di correzione di variabili di Centrale Rischi

Come si vede, il consulente sarà ora in grado di fornire consigli sull’uso degli strumenti bancari, siano essi di cassa, autoliquidanti, a revoca o a scadenza, poiché saprà verificare, in tempo reale, l’impatto degli stessi nel proprio strumento di consulenza operativo. Inoltre, si noti che la Centrale Rischi consente un aggiornamento molto più frequente delle informazioni di quanto non avvenga, per esempio, dai bilanci.

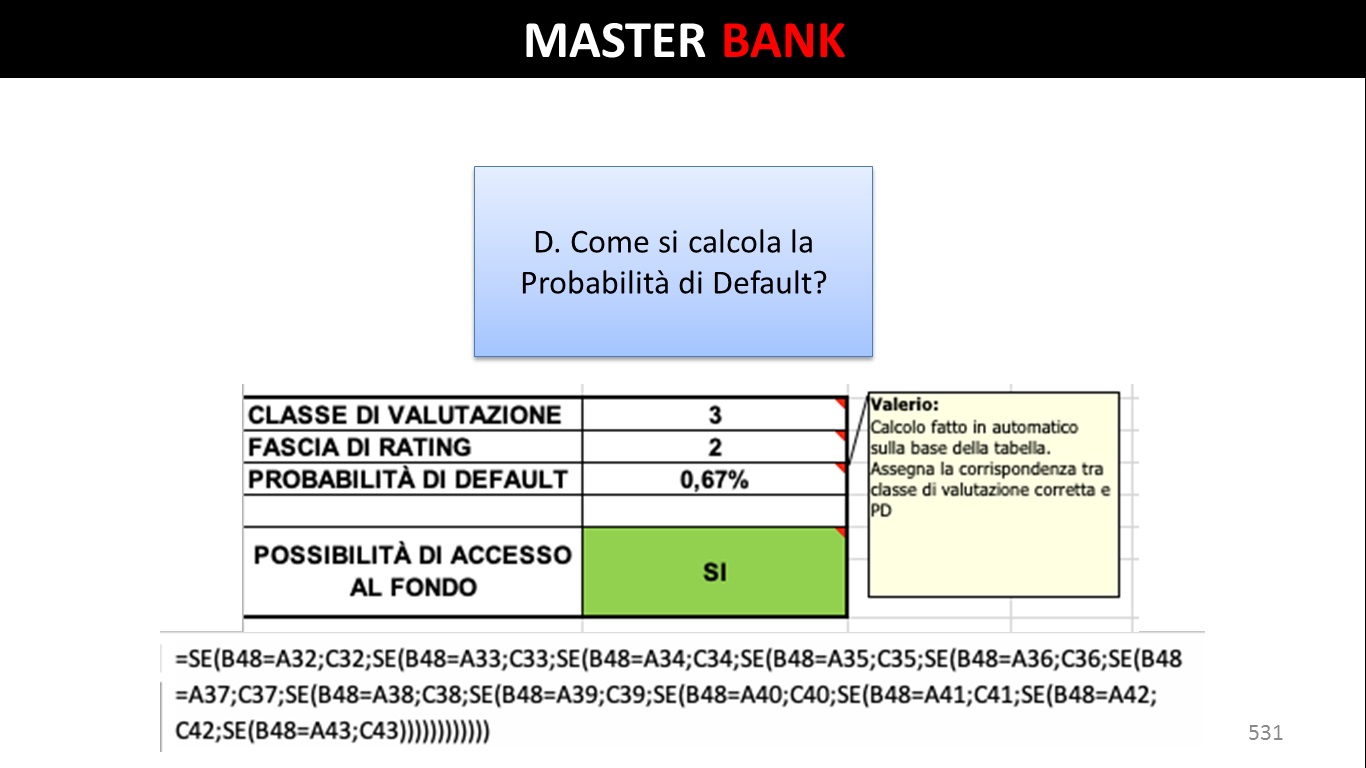

Consiglio operativo 8 – Calcolare l’accesso al fondo

L’ultimo consiglio operativo è inserire nel vostro modello un foglio di lavoro che vi consenta di calcolare in automatico l’accesso al fondo del vostro cliente. Ovviamente, il vantaggio di questo strumento professionale sarà quello di potere effettuare, in tempo reale, vera consulenza finanziaria, di tipo previsionale, sia sulle variabili economiche da bilancio (o dati previsionali), sia sulle variabili aggiornate mensilmente (dalla centrale dei rischi), tenendo conto anche delle varie pregiudiziali, che per brevità dello spazio a disposizione non tratto in questo articolo.

Si veda la figura 8.

Figura 8 – Inserire tavola di calcolo di accesso al fondo

Nel caso in esempio, il consulente sa che, facendo alcune modifiche al piano aziendale, operando a livello previsionale di business plan, otterrà una classe di valutazione 3, fascia di rating 2, e l’impresa potrà accedere al fondo del Mediocredito Centrale per la garanzia statale.

Conclusioni

In questo articolo ho indicato quali sono gli 8 passaggi logici necessari per costruirsi un modello professionale operativo, in grado di guidare, in tempo reale, il consulente davanti all’imprenditore. Il vantaggio di tale approccio appare evidente a chiunque comprenda la rilevanza del dotarsi di uno strumento di simulazione previsionale per i prossimi mesi, nei quali statisticamente molte imprese italiane avranno un impatto negativo sui bilanci per effetto della crisi legata alla congiuntura economica, aggravata certamente dal COVID 19.

I consigli operativi forniti possono guidarvi nella costruzione del vostro modello di consulenza operativa. Come si nota, l’immagine precedente riguarda la pagina 531 di un manuale esplicativo del modello sviluppato (e distribuito esclusivamente al corso MasterBANK); quindi il tempo di sviluppo di uno strumento professionale non è breve, e le logiche sottostanti non sono banali.

Tutti coloro che, per esigenza di studio, vogliano abbreviare l’investimento di tempo necessario ad elaborarlo autonomamente, possono iscriversi ai nostri corsi ed acquisire non solo gli strumenti di consulenza già pronti, ma anche le conoscenze teoriche e pratiche, sviluppate e testate su numerosi casi professionali, connesse al loro utilizzo.

Molti commercialisti e consulenti operano ormai nella nostra rete, scambiandosi informazioni, esperienze e conoscenze sui numerosi casi e diversi modelli professionali, nella certezza che affrontare insieme un futuro professionale in rapida evoluzione sia più sicuro e razionale che tentare di farlo in solitudine.